Estimados inversores

El año 2018 está resultando lleno de incertidumbre. Los mercados se están comportando como una montaña rusa, fluctuando entre fuertes subidas a principios de año y pérdidas al cierre del primer semestre.

Tras la subida del mes de enero, en febrero se produjo una abrupta corrección y se extendió una corriente de opinión generalizada que se debía al miedo a una subida de tipos de interés. Nosotros siempre pensamos que se debían más bien a otro miedo: a que hayamos llegado a máximos del ciclo económico. Posteriormente con los anuncios de establecimiento de aranceles por parte del presidente americano y algunos datos macroeconómicos más débiles, los mercados de bolsa han corregido ante la posibilidad de una desaceleración económica. De hecho, en las últimas semanas, valores cíclicos como bancos, empresas industriales y automovilísticas han sufrido un fuerte castigo mientras que los valores más defensivos se han comportado mucho mejor.

¿Significa esto que estemos a las puertas de una recesión/desaceleración económica?

La respuesta es: No lo sabemos.

Siempre resulta extremadamente difícil anticipar de manera eficaz para un inversor cambios en los ciclos macroeconómicos. Hoy parece que el mundo se va a acabar por una guerra comercial, pero ¿qué pasaría si mañana el Sr. Trump escribe en Twitter diciendo que ha llegado a un acuerdo con las autoridades extranjeras y que va a levantar los aranceles?

Después de que las bolsas hayan entrado en terreno negativo este año ¿quién puede asegurar que un escenario de desaceleración no está recogido ya en los precios de los activos financieros, sobre todo de las empresas industriales que han sufrido más? Por otro lado, si vendiéramos empresas industriales y redujéramos la exposición a bolsa y a deuda corporativa por miedo a una recesión y finalmente se llega a un acuerdo sobre aranceles y la economía repunta, nuestras carteras perderían fuertes subidas de los mercados que afectarían muy negativamente a la rentabilidad de los inversores en nuestros productos. Estas subidas se producirían no poco a poco sino de forma inmediata y violenta.

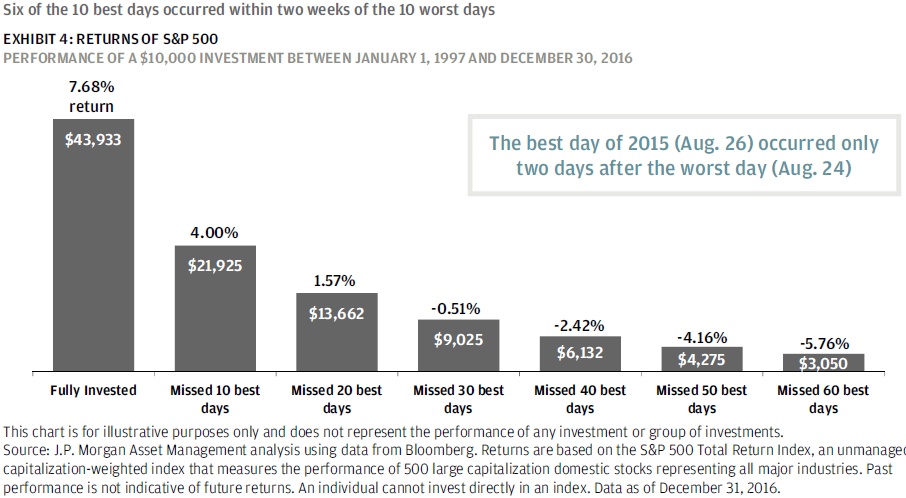

A continuación, vemos un gráfico que muestra la rentabilidad de un inversor que hubiese invertido en la bolsa americana (S&P 500) sus ahorros en enero de 1997 y los hubiese mantenido hasta diciembre de 2016: 7.68%. Ahora bien, si en momentos de pánico e incertidumbre el inversor hubiese optado por vender sus acciones, lo más probable es que se hubiese perdido las subidas posteriores, ya que seis de los diez mejores días para estar invertido en bolsa tuvieron lugar después de días de fuertes caídas. Si el inversor se hubiese dejado llevar por el miedo y efectivamente hubiese vendido, su rentabilidad en esos 20 años no hubiese sido del 7.68%, sino del 4% anual. El resultado es todavía peor si el inversor se hubiese perdido los mejores 20 días, la rentabilidad apenas pasaría el 1.57%.

Fuente: JP Morgan Asset Management

Realizar lo que se conoce como “market timing” de manera consistente (vender justo cuando el mercado sube y comprar en el momento de caída) es extremadamente difícil (y desaconsejable en nuestra opinión). En Buy&Hold desde luego no sabemos hacerlo y somos muy escépticos respecto a aquellos que afirman saber hacerlo. Si realmente el inversor no necesita el dinero invertido y tienen un horizonte temporal a largo plazo, debe mantenerse firme en las caídas, apostando por el equipo gestor, y de esa forma tratar de batir al mercado y obtener mayores rendimientos.

Recuerde que su dinero está invertido junto con todo el dinero de los socios de Buy&Hold y nosotros somos muy cuidadosos con nuestros ahorros! No vendemos cuando la bolsa cae, normalmente intentamos comprar más.

A continuación, vamos a explicar tres casos de inversión que han perjudicado especialmente la rentabilidad de las carteras de Buy&Hold en la primera mitad de este año: las acciones de empresas del automóvil, los bonos de Moby y Aryzta.

¡Que pase buenas vacaciones!

Fabricantes de Automóviles Europeos

Si hay un sector “maldito” en bolsa en el 2018 es el del automóvil. Las automovilísticas comenzaron el año a precios altos de varios años y han acabado en junio con fuertes correcciones.

En primer lugar, el miedo a que el ciclo económico haya llegado a máximos y nos enfrentemos a una ralentización está afectando las cotizaciones del sector. A favor de este argumento podemos decir:

- Algunos fabricantes de automóviles americanos (Ford, General Motors) estiman que sus beneficios caerán en 2018.

- El fabricante alemán Daimler advirtió el pasado 20 de junio que los beneficios esperados para el 2018 serán ligeramente inferiores a los del 2017 frente a una estimación anterior en que se esperaba que fueran ligeramente superiores. Las razones que citaban para este cambio eran el impacto de la implantación de tarifas a la importación de vehículos, mayores costes por la implantación de un nuevo sistema de control de emisiones, y la llamada a revisión de algunos Mercedes que han tenido problemas de calidad

- El fabricante de productos de iluminación Osram ha advertido en dos ocasiones de que los beneficios del 2018 serán inferiores a los del 2017, y en la segunda ocasión ha citado como una de las causas la incertidumbre en el sector automovilístico.

- Para empeorar las cosas, el Sr. Trump ha iniciado una serie de movimientos proteccionistas con la aplicación de aranceles a la importación del acero y aluminio.

Tanto la Unión Europea como China y Canadá han anunciado como respuesta aranceles a la importación de algunos productos americanos y como sucede normalmente en las guerras comerciales, las represalias pueden seguir la escalada sin fin. De hecho, el presidente americano, haciendo gala de su habitual estridencia, ha amenazado con ampliar los aranceles citando en concreto con gravar la importación de vehículos europeos con un impuesto del 20%.

Una caída de la demanda, por debilidad macroeconómica o por el impacto de aranceles, tendría un efecto muy negativo en los márgenes de la industria. La fabricación de automóviles se realiza en factorías con grandes costes fijos, donde el factor de ocupación es una variable crítica. Si la planta de ensamblaje funciona a plena capacidad, los márgenes son altos pero si reducimos la utilización de la planta, dado que los costes son mayoritariamente fijos, los márgenes y los beneficios se deprimen.

Hay sin embargo otros argumentos en contra de que los beneficios del sector vayan a caer que también deberíamos ponderar:

- Los resultados del primer trimestre de este año de proveedores de la industria con fuerte exposición geográfica global, como Cie Automotive y Gestamp, muestran un fuerte crecimiento de ventas y beneficios

- Una de las características del Sr. Trump es su imprevisibilidad y afición a cambiar de opinión con rapidez. Esto hace que es probable que en el último momento rectifique evitando una guerra comercial. Recuerden la tensión que se generó hace unos meses respecto a Corea del Norte y cómo acabó todo finalmente.

En las carteras de renta variable de Buy&Hold tenemos un peso importante en el sector del automóvil tanto en los proveedores como en el de los fabricantes. Somos accionistas de Cie Automotive, Gestamp y Plastic Omnium y también de los fabricantes Renault y Volkswagen.

Bien, preguntarán y ¿qué hacemos? ¿mantenemos las acciones o las vendemos?

En Buy&Hold intentamos minimizar los factores macroeconómicos a la hora de tomar decisiones. Piensen en lo siguiente: el principal factor de incertidumbre en el sector es la posibilidad de que se desate una guerra comercial, lo cual sería muy dañino para todas las empresas automovilísticas. Pero ni siquiera esto es seguro que pase. Cualquier mañana, el Sr. Trump puede levantarse con una opinión diferente y este riesgo se disiparía. Podríamos vender todas las acciones del sector para quedarnos con cara de tontos al día siguiente si efectivamente el riesgo de guerra comercial se esfumara.

Analicemos cada uno de los dos fabricantes que tenemos en cartera, Renault y Volkswagen. En empresas cíclicas como los fabricantes de automóviles, un criterio de inversión “ganador” es comprar cuando las valoraciones están deprimidas, que suele coincidir con momentos de incertidumbre muy alta como el actual y vender en la situación inversa.

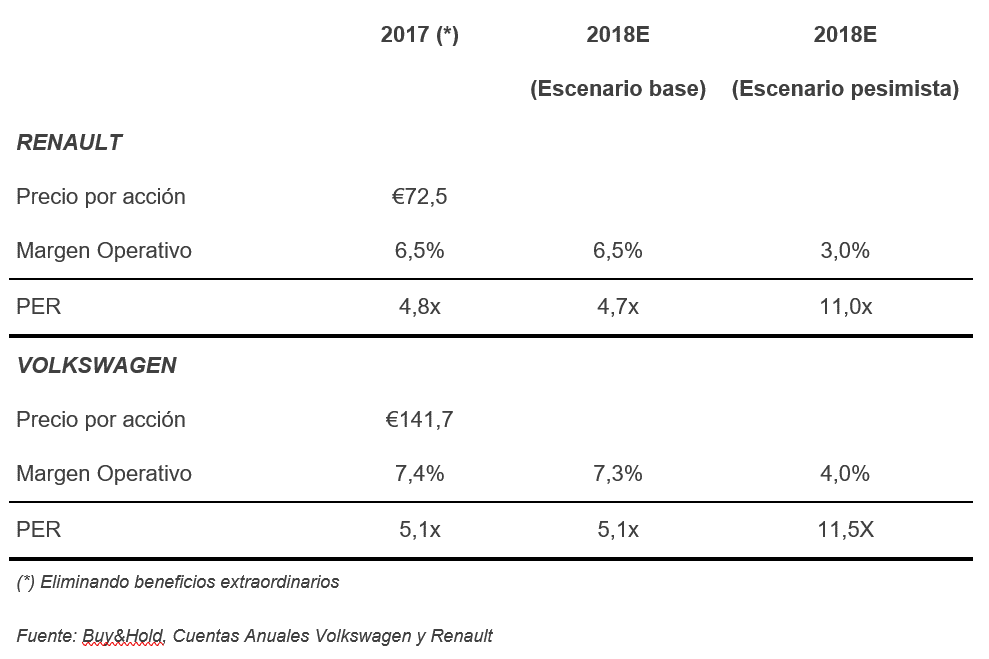

Las valoraciones basadas en multiplicadores sobre beneficios pueden confundir cuando analizamos empresas con un componente cíclico como Renault o Volkswagen porque si entráramos en una fuerte recesión, los beneficios se deprimirían pudiendo incluso entrar en pérdidas. En este caso los multiplicadores pasarían a ser altos y las valoraciones, caras.

En la siguiente tabla aparecen el multiplicador sobre beneficio neto (PER) al que cotizan Volkswagen y Renault. Para el 2018 la tabla recoge un escenario central con una estimación de margen de beneficio operativo sobre ventas similar al del 2017 y un escenario negativo con una fuerte contracción del margen. Por ejemplo, en el caso de Renault el margen de beneficio operativo sobre ventas fue del 6.5% en el 2017 y estimamos que sea plano en el 2018 pero también hemos incorporado un escenario negativo con una contracción del margen al 3%.

Esta tabla nos devuelve al dilema macroeconómico. El PER de ambas empresas es excepcionalmente bajo, alrededor de 5 veces, en un escenario de beneficios estables, pero si miramos a un escenario negativo aumenta hasta 11 veces. Lo que parece barato en un escenario de márgenes y beneficios estables pasa a estar bien valorado o incluso caro, si esperamos una fuerte reducción de márgenes en el 2018.

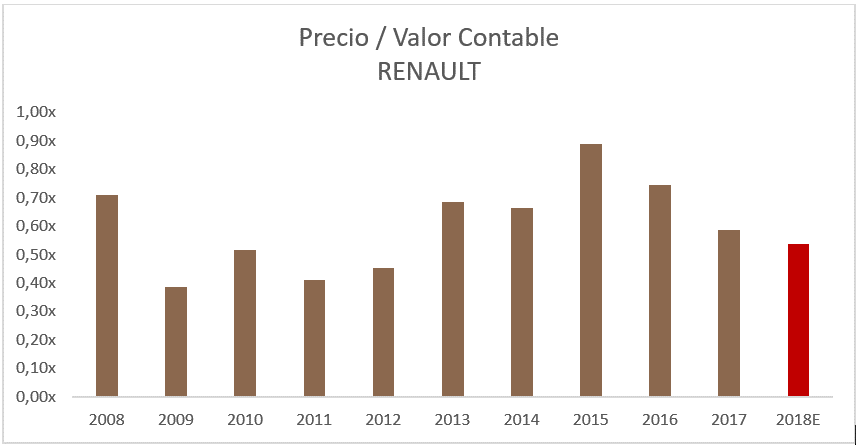

Una forma más útil de analizar las empresas cíclicas es comparar su cotización con su valor en libros. Este análisis da una indicación de la infra/sobrevaloración de la empresa en un periodo histórico. Al contrario que los beneficios, el valor contable sufre pocas modificaciones en un escenario de recesión.

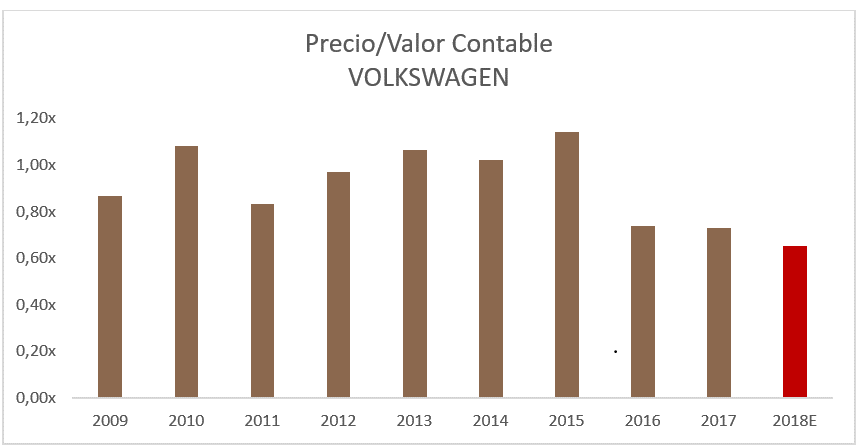

A continuación, mostramos un gráfico con la evolución del ratio Precio/Valor contable (“Price to Book Value”) para Renault y Volkswagen.

Fuente: Buy&Hold, Cuentas anuales Renault

Fuente: Buy&Hold, Cuentas anuales Volkswagen

Cuando analizamos estas series, podemos comprobar que:

- Volkswagen nunca ha cotizado a un ratio inferior en los últimos 10 años, ni siquiera en la terrible crisis del 2009.

- Renault cotizó a ratios un 25% inferiores en el periodo 2009-12. Pero hay que tener en cuenta que Renault entró en la crisis del 2009 con una deuda sobre EBITDA de 4,7 veces y no eliminó la deuda hasta finales del 2012, lo cual hizo que durante la crisis el mercado dudara incluso de la supervivencia de Renault, castigando duramente su acción. Hoy día la situación no es comparable porque Renault cuenta con una caja neta de €1.735 millones de euros a finales del 2017.

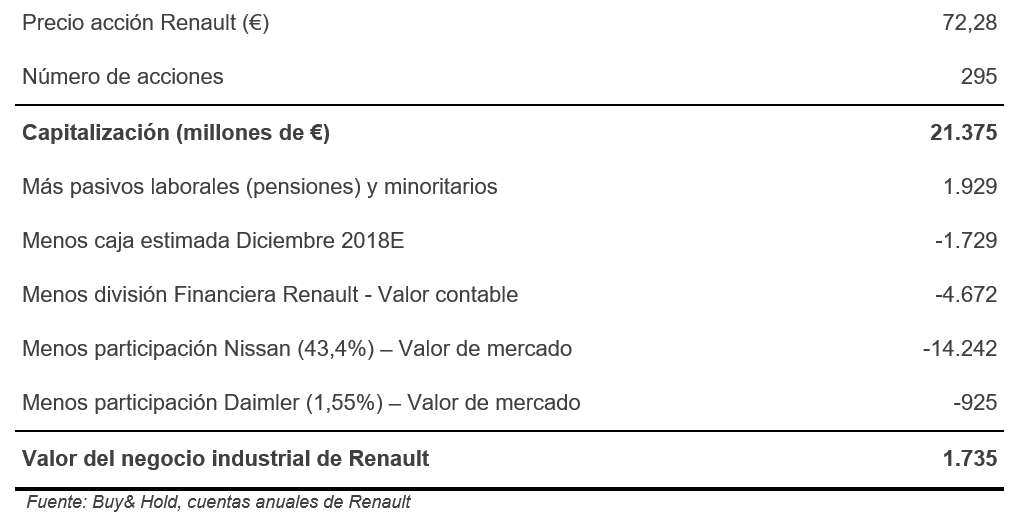

Para mayor abundamiento si hacemos una valoración por suma de partes de Renault, podemos comprobar que si compramos las acciones de Renault, estamos comprando por €1.735 millones un negocio industrial sin deuda que en 2017 facturó más de €55.000 millones y tuvo un beneficio operativo de más de €2.700 millones. Para llegar a esta conclusión, como se puede ver en la tabla que sigue, hemos calculado el valor de capitalización de Renault al cual hemos restado el negocio de préstamos para la adquisición de vehículos (valorado a valor contable) así como el valor de sus participaciones en Nissan, Daimler a precios de mercado y su posición de caja neta. Esta valoración tan baja por suma de partes tan solo se dio en el 2009 cuando, como dijimos, había motivos para dudar sobre la solvencia financiera de la compañía.

Mirando a los gráficos y tablas anteriores podemos concluir que la valoración de Volkswagen y Renault es excepcionalmente baja, tanto o más que en el 2009. Aunque entremos en una recesión, no es probable que las acciones lo hagan mucho peor puesto que recogen un escenario extremadamente negativo, comparable incluso al del 2009 en términos de valoración. Dicho de otro modo, posiblemente las noticias negativas ya están incorporadas en gran medida al precio de las acciones.

Conclusión:

Momento de ser audaces y comprar acciones de fabricantes de automóviles!

Operador de ferrys europeos: Moby

Moby es el principal operador de ferrys en Europa. Es una empresa familiar italiana de transporte de coches y pasajeros a las islas del Mediterráneo como Cerdeña, Córcega, Elba; y en el Mar Báltico Petersburgo, Helsinki, Estocolmo y Tallin. Más de 130 años de historia, quinta generación de armadores, tiene una flota de más de 50 barcos, y realiza al año más de 13.000 trayectos. El valor de la flota a cierre del 2017 es de 616 millones de Euros.

En 2012 adquirieron la compañía Toremar y en 2015 Tirrenia.

Las rutas donde opera Moby son un servicio básico para comunicar las islas con la península y por tanto son esenciales para mantener la conexión entre regiones.

La compañía tiene una deuda por importe de 496mm de Euros y un Ebitda a cierre del 2017 de 132mm, es un apalancamiento importante, pero también con unos activos como garantía de nuestra inversión, como son los barcos que están valorados en 616 millones, lo que nos da un buen respaldo a nuestros bonos que están garantizados por 50 de los buques.

El bono que hemos comprado vence en 2023, y la rentabilidad a día de hoy es del 14,5% anual, lo cual nos parece atractiva para el tipo de compañía y garantías que nos ofrecen.

Tenemos dos riesgos relevantes en la compañía: una investigación por parte de la oficina de competencia italiana que solicita una sanción de €29 millones y otra de la Comisión Europea que ha investigado ayudas regionales a una de las filiales (Toremar) y solicita otra sanción €25m. El grupo no ha provisionado en sus cuentas ninguna de estas posibles sanciones ya que considera que superará o sino minorará el importe final a pagar por ambas investigaciones.

Por otro lado, el principal coste de la empresa (24% del total de gastos) es el combustible. El alza de los precios del crudo tiene un impacto importante en la rentabilidad de Moby aunque la empresa considera que si bien no puede trasladar de forma automática este incremento de costes al precio de los billetes, acabará haciéndolo al cabo de un tiempo.

Una vez analizado los riesgos podemos concluir que el más relevante es la subida del precio del combustible porque podría reducir los beneficios y su capacidad de devolución de deuda. Sin embargo es razonable pensar que, como siempre ha sucedido en el sector, el incremento de costes acabe pagándolo los clientes a través de un mayor precio de los billetes.

La empresa es consciente de que necesita reducir deuda y lo ha hecho en el último ejercicio. Además, en un escenario de estrés total, creemos que podríamos recuperar la inversión gracias a la garantía real de los barcos. Son razones suficientes junto con la rentabilidad anual del 14.4% para mantener en nuestras carteras estas obligaciones.

Pastelería industrial: Aryzta

Aryzta es líder en la producción de pan y pastelería industrial. Una de las principales características de la compañía es que tiene mucha deuda con respecto al Ebitda, porque los beneficios y márgenes están sufriendo por las dificultades de traspasar a los clientes la subida del coste de las materias primas. Al contrario que en el caso de Moby, donde los clientes son pequeños usuarios, en Aryzta sus clientes son grandes corporaciones tipo Mc Donald´s, Telepizza…etc, de modo que resulta mucho más difícil traspasar un aumento del coste de las materias primas al precio del producto vendido.

Según nuestras estimaciones para el 2018, la compañía acabará el año con una deuda neta de €1.500 millones equivalentes a 4 veces Ebitda, y adicionalmente tiene €700 millones de deuda perpetua subordinada.

Aryzta espera poder vender su participación en Picard por la que podrían obtener alrededor de €300-400 millones.

El bono que hemos comprado es deuda subordinada perpetua, que ha dejado de pagar los cupones, aunque estos se acumulan contablemente y generan interés a su vez, de modo que la compañía no puede pagar dividendos sin antes haber pagado a los tenedores de estos bonos. Además los intereses de la deuda subordinada suben al 9% a partir del 2019, lo que la hace una financiación bastante cara.

Pensamos que la compañía si no consigue pronto subir precios, reducir costes y mejorar márgenes se verá abocada a una ampliación de capital, lo cual nos beneficiaría enormemente cómo acreedores. También creemos que, aunque sea con un importante descuento, la ampliación podría verse cubierta en el mercado.

A día de hoy el bono que hemos comprado arroja una rentabilidad del entorno del 10% a perpetuidad, pero en el caso de que la compañía recomprase la deuda, después de una hipotética ampliación de capital, esta rentabilidad aumentaría en un 20% adicional, ya que los bonos cotizan a cerca del 80% sobre el nominal.

El peso de los bonos de Moby y Aryzta en las carteras de Renta Fija son reducidos oscilando entre un 2% y un 3% ya que estas posiciones son de riesgo más elevado, pero también con mayor potencial de revalorización sin duda.